專精於專案管理、財務分析、整帳、流程設計規劃

曾擔任審計及稅務服務一職,具有執行飯店ERP系統導入的經驗,熟悉各項會計與採購作業流程、了解各項財務報表分析,擬定流暢的財務流程作業規劃。

熟悉電商及銷售平台的流程,精確記帳的同時可協助整帳,並提供專業財務報表分析及流程設計建議。

BACK- 勞報單系統

![]() 2026-01-28各類所得扣繳:為什麼企業要預扣所得?所得扣繳率及免扣標準一覽表當企業在給付某些所得時,所得人常常會被告知:「由於該項所得要扣繳稅款,所以不會給付全額給您,必須預扣所得稅。」所得人聽到可以領的錢變少了,不禁急得直跳腳,紛紛來反應:「為什麼要先預扣所得?」、「五月我會自己去報稅阿!不繳可以嗎?」 必須遺憾地跟所得人們說聲抱歉:答案是「不行!」 今天這篇文章首先先解釋什麼是扣繳稅款,以及相關的罰鍰規定,最後將提供常見各類所得扣繳率表及免扣標準,以供所得人及企業參考,繼續看下去吧! 扣繳稅款是什麼?為什麼要先預扣所得? 「扣繳稅款」是當所得人所得達到所得稅法規定的起扣點時,公司須按規定的扣繳率預扣所得人的款項繳給國庫,也能避免若收入金額較高所得人在隔年的五月申報個人綜合所得稅時,會一次面對較高額的稅金產生較大的負擔,因此我們可以想成是「暫時將稅款存放在國庫」,將來報稅後視情況多退少補的概念,這樣可能在面對所得被預扣的時候心情會稍微釋懷一些~ 扣繳義務人於給付所得時,未依規定扣繳稅款,會受到什麼處罰? 若扣繳義務人如果沒有依照所得稅法第88條規定扣繳稅款,國稅局除通知扣繳義務人於期限內補繳應扣未扣或短扣的稅款,以及補報扣繳憑單以外,稅局還會實施以下罰鍰規定: 應扣未扣或短扣的稅額在新臺幣3,000元以上: 按照應扣未扣或短扣的稅額處1倍以下的罰鍰。 未於期限內補繳應扣未扣或短扣的稅款,或未按實補報扣繳憑單: 按應扣未扣或短扣的稅額處3倍以下的罰鍰。 應扣未扣或短扣的稅額在新臺幣3,000元以下,且已在期限內補繳稅款及補報扣繳憑單: 免予處罰。 相關法條: 所得稅法第114條第1款 稅務違章案件減免處罰標準第6條第1項 常見各類所得扣繳率及免扣標準表 整理了幾種常見的各類所得扣繳率給各位參考 (轉自財政部稅務入口網) 身分別:居住者 (所得人課稅身分界定可參考稅務及所得稅扣繳申報? 所得人與所得類別到底是什麼? 課稅差異在哪?) 常見各類所得扣繳率及免扣標準表 所得類別 扣繳率 免扣標準 薪資(50) 固定薪資 全月 (一)5% (二)按薪資所得扣繳稅額表(115年起扣金額90,501元) (一)每月稅額不超過2,000元者,免予扣繳 (二) 未達查表起扣標準者,免予扣繳 薪資(50) 非固定薪 (職所得及非每月給付之薪資) 按給付額扣5% 每次給付金額未達查表起扣標準(115年起扣金額90,501元)者,免予扣繳 執行業務報酬9A 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 租金(51) 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 股利(54C) 「合併課稅」或「分離課稅」兩種計稅方式二擇一 利息 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 權利金(53) 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 競技競賽機會中獎之獎金或給與(91) 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 其他所得(92) 1.免扣繳(應列單) 2.告發或檢舉獎金扣繳 20% 總而言之,扣繳稅款有助於避免在五月報稅季一次性面對高額稅金。同時,也要提醒企業應當按照所得稅法的規定,負起扣繳責任,以避免觸法及相應的罰款。另外,可別忘了還有二代健保要計算喔!下次我們再來聊聊。 相關文章 勞務報酬單是什麼?怎麼填?完整填寫教學、所得類別區分與範例下載 勞務報酬單三種常見錯誤 稅局查核重點要注意! 若您有勞報單系統功能或系統操作相關問題,歡迎加入雲端秘書官方LINE與我們聯繫,將會由專人為您提供諮詢服務

2026-01-28各類所得扣繳:為什麼企業要預扣所得?所得扣繳率及免扣標準一覽表當企業在給付某些所得時,所得人常常會被告知:「由於該項所得要扣繳稅款,所以不會給付全額給您,必須預扣所得稅。」所得人聽到可以領的錢變少了,不禁急得直跳腳,紛紛來反應:「為什麼要先預扣所得?」、「五月我會自己去報稅阿!不繳可以嗎?」 必須遺憾地跟所得人們說聲抱歉:答案是「不行!」 今天這篇文章首先先解釋什麼是扣繳稅款,以及相關的罰鍰規定,最後將提供常見各類所得扣繳率表及免扣標準,以供所得人及企業參考,繼續看下去吧! 扣繳稅款是什麼?為什麼要先預扣所得? 「扣繳稅款」是當所得人所得達到所得稅法規定的起扣點時,公司須按規定的扣繳率預扣所得人的款項繳給國庫,也能避免若收入金額較高所得人在隔年的五月申報個人綜合所得稅時,會一次面對較高額的稅金產生較大的負擔,因此我們可以想成是「暫時將稅款存放在國庫」,將來報稅後視情況多退少補的概念,這樣可能在面對所得被預扣的時候心情會稍微釋懷一些~ 扣繳義務人於給付所得時,未依規定扣繳稅款,會受到什麼處罰? 若扣繳義務人如果沒有依照所得稅法第88條規定扣繳稅款,國稅局除通知扣繳義務人於期限內補繳應扣未扣或短扣的稅款,以及補報扣繳憑單以外,稅局還會實施以下罰鍰規定: 應扣未扣或短扣的稅額在新臺幣3,000元以上: 按照應扣未扣或短扣的稅額處1倍以下的罰鍰。 未於期限內補繳應扣未扣或短扣的稅款,或未按實補報扣繳憑單: 按應扣未扣或短扣的稅額處3倍以下的罰鍰。 應扣未扣或短扣的稅額在新臺幣3,000元以下,且已在期限內補繳稅款及補報扣繳憑單: 免予處罰。 相關法條: 所得稅法第114條第1款 稅務違章案件減免處罰標準第6條第1項 常見各類所得扣繳率及免扣標準表 整理了幾種常見的各類所得扣繳率給各位參考 (轉自財政部稅務入口網) 身分別:居住者 (所得人課稅身分界定可參考稅務及所得稅扣繳申報? 所得人與所得類別到底是什麼? 課稅差異在哪?) 常見各類所得扣繳率及免扣標準表 所得類別 扣繳率 免扣標準 薪資(50) 固定薪資 全月 (一)5% (二)按薪資所得扣繳稅額表(115年起扣金額90,501元) (一)每月稅額不超過2,000元者,免予扣繳 (二) 未達查表起扣標準者,免予扣繳 薪資(50) 非固定薪 (職所得及非每月給付之薪資) 按給付額扣5% 每次給付金額未達查表起扣標準(115年起扣金額90,501元)者,免予扣繳 執行業務報酬9A 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 租金(51) 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 股利(54C) 「合併課稅」或「分離課稅」兩種計稅方式二擇一 利息 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 權利金(53) 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 競技競賽機會中獎之獎金或給與(91) 10% 每次應扣繳稅額不超過2,000元者,免予扣繳 其他所得(92) 1.免扣繳(應列單) 2.告發或檢舉獎金扣繳 20% 總而言之,扣繳稅款有助於避免在五月報稅季一次性面對高額稅金。同時,也要提醒企業應當按照所得稅法的規定,負起扣繳責任,以避免觸法及相應的罰款。另外,可別忘了還有二代健保要計算喔!下次我們再來聊聊。 相關文章 勞務報酬單是什麼?怎麼填?完整填寫教學、所得類別區分與範例下載 勞務報酬單三種常見錯誤 稅局查核重點要注意! 若您有勞報單系統功能或系統操作相關問題,歡迎加入雲端秘書官方LINE與我們聯繫,將會由專人為您提供諮詢服務 - 電子發票

![]() 2026-01-27注意!自動販賣機及停車場繳費機要開發票囉!各位以自動販賣機販賣食品、飲料及繳費機收取停車費的業者注意了,明年開始要開發票囉! 財政部在2021年10月修正發布「統一發票使用辦法」、「稅籍登記規則」及「營業人以自動販賣機銷售貨物或勞務營業稅稽徵要點」,從2023年開始必須「逐筆」開立統一發票了!但考量到業者必須調整機台、更換設備或修改程式,需要準備時間,所以依照業者取得機器設備的時間點,訂定了1年及6年的輔導期間,在這個輔導期間內是可以免處罰的喔! 國稅局表示,除了已經具備列印統一發票功能的機器設備外,業者在以下期限內未依規定逐筆開立統一發票者,將積極輔導,可以免依「營業稅法」處罰: 1.以自動販賣機銷售食品、飲料者: 自動販賣機為2022年1月1日以後取得者,輔導期限至2022年12月31日。 自動販賣機為2021年12月31日以前取得者,輔導期限至2027年12月31日。 2.以停車場繳費機收取停車費者:輔導期限至2022年12月31日。 對於業者來說,開立電子發票是第一首選。雲端秘書都可以為您辦理到好,如果有需要都可以聯絡我們喔! 相關文章 電子發票 vs 紙本發票:4 大差異解析,哪種更適合你的企業? 【電子發票系統推薦】雲端秘書-電子發票系統—開立、作廢、折讓一次搞定,省時又不出錯!

2026-01-27注意!自動販賣機及停車場繳費機要開發票囉!各位以自動販賣機販賣食品、飲料及繳費機收取停車費的業者注意了,明年開始要開發票囉! 財政部在2021年10月修正發布「統一發票使用辦法」、「稅籍登記規則」及「營業人以自動販賣機銷售貨物或勞務營業稅稽徵要點」,從2023年開始必須「逐筆」開立統一發票了!但考量到業者必須調整機台、更換設備或修改程式,需要準備時間,所以依照業者取得機器設備的時間點,訂定了1年及6年的輔導期間,在這個輔導期間內是可以免處罰的喔! 國稅局表示,除了已經具備列印統一發票功能的機器設備外,業者在以下期限內未依規定逐筆開立統一發票者,將積極輔導,可以免依「營業稅法」處罰: 1.以自動販賣機銷售食品、飲料者: 自動販賣機為2022年1月1日以後取得者,輔導期限至2022年12月31日。 自動販賣機為2021年12月31日以前取得者,輔導期限至2027年12月31日。 2.以停車場繳費機收取停車費者:輔導期限至2022年12月31日。 對於業者來說,開立電子發票是第一首選。雲端秘書都可以為您辦理到好,如果有需要都可以聯絡我們喔! 相關文章 電子發票 vs 紙本發票:4 大差異解析,哪種更適合你的企業? 【電子發票系統推薦】雲端秘書-電子發票系統—開立、作廢、折讓一次搞定,省時又不出錯! - 勞報單系統

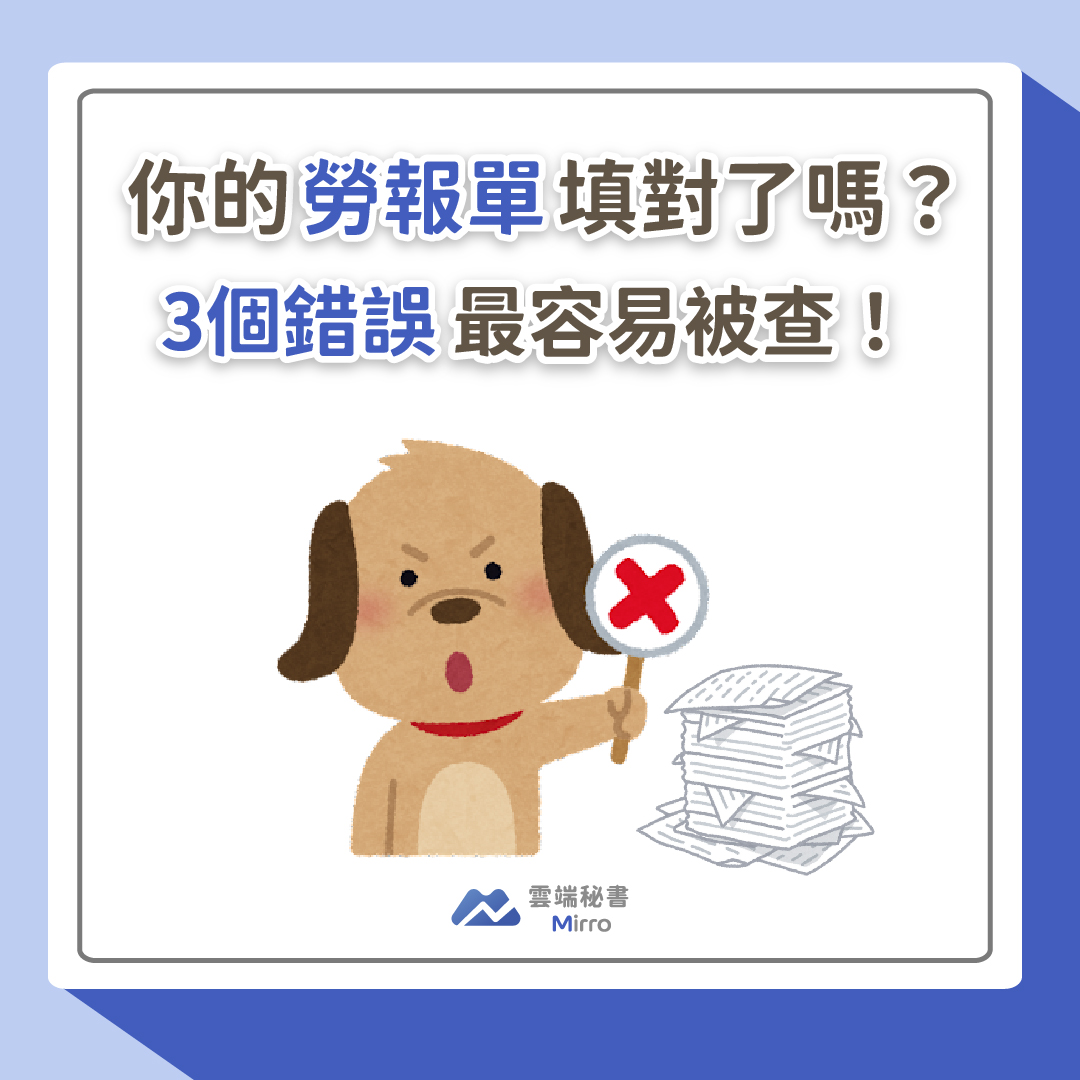

![]() 2026-01-27勞務報酬單三種常見錯誤 稅局查核重點要注意!我們曾經在『勞務報酬單是什麼?怎麼填?完整填寫教學、所得類別區分與範例下載』這篇文章中介紹了勞報單的概念,但近年來自由接案者或是斜槓族群越來越多,公司在給付這些提供勞務的專業人員時,簽署勞報單保障公司自身就很重要了,這次我們會簡單幫大家複習一下概念,再來說過往的經驗,稅局都會針對勞報單的哪幾個內容去查。 勞報單是什麼?要有哪些基本資料? 勞報單其實就是公司在跟自營業者合作時,因為無法取得發票,拿來證明公司實際有支付事實的單據,裡面通常會載明 所得人基本資料 服務內容 所得類別 支付日期 付款金額 領款人簽名 稅局查核勞務報酬單的重點 通常比較容易出錯的地方有三處也是稅局的查核重點: 代扣稅款錯誤: 常見是扣錯%數,例如勞務提供人非本國人且未滿183天其扣繳率則與本國人或已滿183天非本國人不同,或是應該是執行業務所得需扣繳10%,但因選錯類別導致扣繳%數錯誤,這時就會有漏繳稅款問題產生。 二代健保漏記: 是不是已達起扣點需要扣2.11%,或是為其他所得不需要代扣二代健保。 所得類別錯誤: 例如應該是其他所得,但所得類別寫成執行業務所得,這時依據所得稅法114條可能就有罰則問題,通常屬於執行業務類型的所得人,稅局都能夠掌握名單,所以只要在申報時填錯,馬上就會被抓到要求更正及補稅。 勞務報酬單的重要性及用途: 可以扣抵營所稅,也可作為簡易外包合約 另外,勞報單本身是提供給勞務人不是公司組織,故沒有取得進項發票,所以在營業稅上是不能扣抵的,但如果公司都有依法扣繳稅款並申報,則在營所稅上是能夠當成本費用扣抵收入的,所以也建議公司在與自營業者或是外包人員合作時,一定要簽勞務報酬單來保障公司的權益。曾經也看過公司沒有簽勞報單,但有申報對方的所得,結果對方不認帳導致後來鬧上法院的案例,後續當然勞民又傷財。 降低勞報單出錯率,使用雲端秘書-勞報單系統解決! 我們開發了雲端勞報單系統,開通登入以後即可使用,僅需勞務性質及費用進行填寫,二代健保與代扣項目會自行計算,已將所需填寫的資料都設定完成,不用特地再花時間去研究,領款人可透過電腦跟手機進行線上簽名,減少寄送來回簽核的麻煩,也非常推薦大家可以參考看看,使用介面歡迎參考雲端秘書-勞報單系統使用教學喔! 有任何勞報單系統相關問題歡迎聯繫雲端秘書客服LINE帳號 (ID:@932coslc),我們很樂意為您提供協助!

2026-01-27勞務報酬單三種常見錯誤 稅局查核重點要注意!我們曾經在『勞務報酬單是什麼?怎麼填?完整填寫教學、所得類別區分與範例下載』這篇文章中介紹了勞報單的概念,但近年來自由接案者或是斜槓族群越來越多,公司在給付這些提供勞務的專業人員時,簽署勞報單保障公司自身就很重要了,這次我們會簡單幫大家複習一下概念,再來說過往的經驗,稅局都會針對勞報單的哪幾個內容去查。 勞報單是什麼?要有哪些基本資料? 勞報單其實就是公司在跟自營業者合作時,因為無法取得發票,拿來證明公司實際有支付事實的單據,裡面通常會載明 所得人基本資料 服務內容 所得類別 支付日期 付款金額 領款人簽名 稅局查核勞務報酬單的重點 通常比較容易出錯的地方有三處也是稅局的查核重點: 代扣稅款錯誤: 常見是扣錯%數,例如勞務提供人非本國人且未滿183天其扣繳率則與本國人或已滿183天非本國人不同,或是應該是執行業務所得需扣繳10%,但因選錯類別導致扣繳%數錯誤,這時就會有漏繳稅款問題產生。 二代健保漏記: 是不是已達起扣點需要扣2.11%,或是為其他所得不需要代扣二代健保。 所得類別錯誤: 例如應該是其他所得,但所得類別寫成執行業務所得,這時依據所得稅法114條可能就有罰則問題,通常屬於執行業務類型的所得人,稅局都能夠掌握名單,所以只要在申報時填錯,馬上就會被抓到要求更正及補稅。 勞務報酬單的重要性及用途: 可以扣抵營所稅,也可作為簡易外包合約 另外,勞報單本身是提供給勞務人不是公司組織,故沒有取得進項發票,所以在營業稅上是不能扣抵的,但如果公司都有依法扣繳稅款並申報,則在營所稅上是能夠當成本費用扣抵收入的,所以也建議公司在與自營業者或是外包人員合作時,一定要簽勞務報酬單來保障公司的權益。曾經也看過公司沒有簽勞報單,但有申報對方的所得,結果對方不認帳導致後來鬧上法院的案例,後續當然勞民又傷財。 降低勞報單出錯率,使用雲端秘書-勞報單系統解決! 我們開發了雲端勞報單系統,開通登入以後即可使用,僅需勞務性質及費用進行填寫,二代健保與代扣項目會自行計算,已將所需填寫的資料都設定完成,不用特地再花時間去研究,領款人可透過電腦跟手機進行線上簽名,減少寄送來回簽核的麻煩,也非常推薦大家可以參考看看,使用介面歡迎參考雲端秘書-勞報單系統使用教學喔! 有任何勞報單系統相關問題歡迎聯繫雲端秘書客服LINE帳號 (ID:@932coslc),我們很樂意為您提供協助!

.svg)